失敗しない 家づくりのお金の考え方

「マイホーム」は、家族が笑顔になるために実現するもの。だからこそ、建てた後で生活が苦しくなるようなことは避けたい。今回は、ゆとりある予算の立て方のコツを紹介。

マイホームを建てて、家計が破綻?

マイホームを購入するとき、思い描くのは新しい住まいでの幸せな暮らし。けれど、どれだけ理想的な土地で素晴らしいお家を建てる事ができたとしても、返済で苦しくなってしまうと全てがダメになってしまう。予算内におさめた家づくりを計画しようとしていたのに、気づけば予算をオーバーしていた…そんな結果にならないためには、どうすればいいのだろう。

安心できるお金を手元に残す

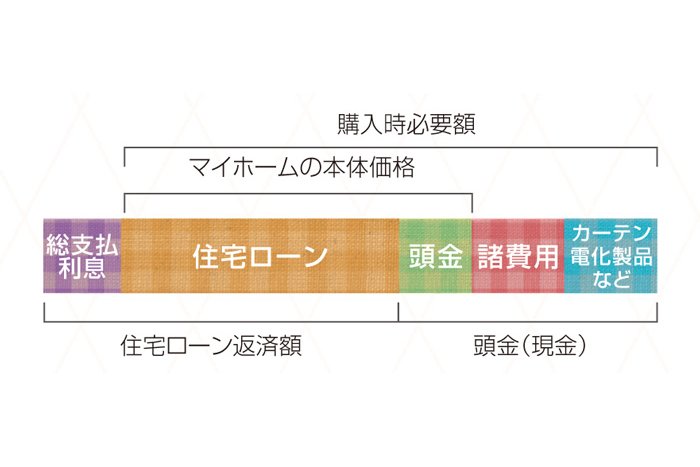

マイホームのお金は「現金」と「住宅ローン」で準備する。この現金は、手持ち資金すべてではなく「無理なく捻出できる金額」だけを予算に加えること。手元に残すお金は“いざという時の備え”。一般には生活費の6か月~1年程度分と言われる。またマイカー資金や教育資金など、「将来の使い道が決まっているお金」も残しておく。住宅ローン返済を少しでも減らしたいと投入してしまうと、先々でより金利の高いマイカーローンなどを借りなければならなくなるなど、本末転倒に。

収支の増減でバランスが崩れる

住宅ローン返済が苦しくなるのは、気づかないうちに背伸びしたローンを組んでしまったケース。返済期間中の収支の増減で家計バランスが崩れてしまう。

長期で収支の変動を捉えておくことが大切

「出産で共働きだった奥さまが仕事を退職」など収入が減ったり、「子どもの成長で教育費がアップ」など支出が増えたり…。収支が変動したときにその分だけ支出を減らせればいいけれど、簡単ではない

マイホーム計画には正しい順番がある

前述のようなケースを避けるには、「将来支払える金額」を超えない予算を立てることが必須。マイホームを考え始めたら、上図のように資金計画から始めよう。

step.1 我が家の家計を把握しよう

しっかり予算を立てるといっても、どうやって計算していけばいいのだろう? 順番に見ていこう。

まずは家計収支を把握しよう

まずは、毎月どんなことにどれだけお金を使っているか、我が家の家計収支をきちんと把握し、見直しをしよう。少し手間だけれど、生涯に渡って無理のないマイホーム予算を考えるため。最初にやっておくと後が安心。

家計収支把握の3ポイント

①収入-支出=黒字か? 赤字か?

②何に使ったかわからないお金(使途不明金)がないか?

③貯蓄ができているか?

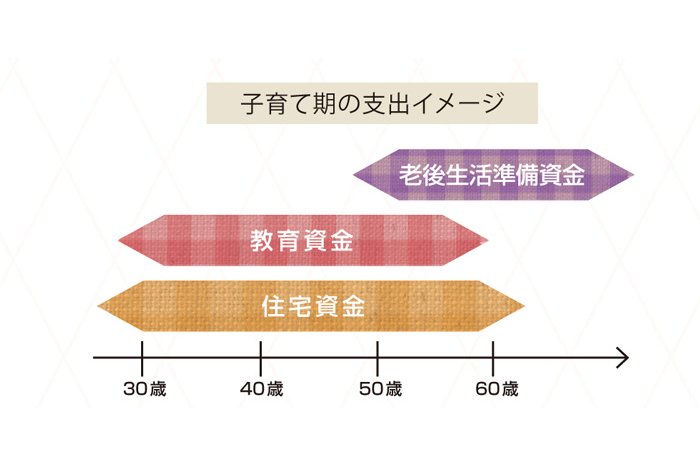

お金のかかる時期を正確に知ろう

簡単でいいので、今後お金のかかる時期を表に書き出してみよう。「住宅資金」以外の支出が増えるタイミングや将来のリスクがみえてくる。「教育資金」を準備するには、子どもが小さいうちにしっかりと貯蓄しておかなければいけないけれど、住宅資金が多すぎるとその貯蓄ができない。子どもが独立すれば次は夫婦の老後に備える期間になる。退職時期などによってはこちらも貯蓄できる期間が思いのほか短いことも。それらを見渡しておくことで、自分たちが生涯に渡って無理なく返済できる借入額がみえてくる。

お金のかかりどころを把握しよう

人生においてお金が必要なのはもちろん「住宅」だけではない。子どもの教育費、そして日々の生活費や老後にもお金はかかる。

「住宅費」「教育費」「生活費(老後)」を人生の3大資金と呼ぶ。どれか1つが多すぎると他の資金にしわ寄せがきてしまう。住宅の取得予算は、これからの人生で必要とされる教育費や生活費、老後への備えなどをふまえて考えるのが大前提。

生涯にわたる資金計画が大切

家は人生を豊かにするために建てるもの。住宅ローンで無理をしたばかりに、暮らしが苦しくなったり、家族旅行などの思い出作りが思うようにできないようでは、意味がない。住宅ローンに無理は禁物!生涯にわたる人生資金をふまえてしっかり計画しよう。

step.2 その借入額、本当に大丈夫?

借入額がだいたい見えてきた、金融機関に相談に…その前に。本当に返せる金額か、検討しよう。

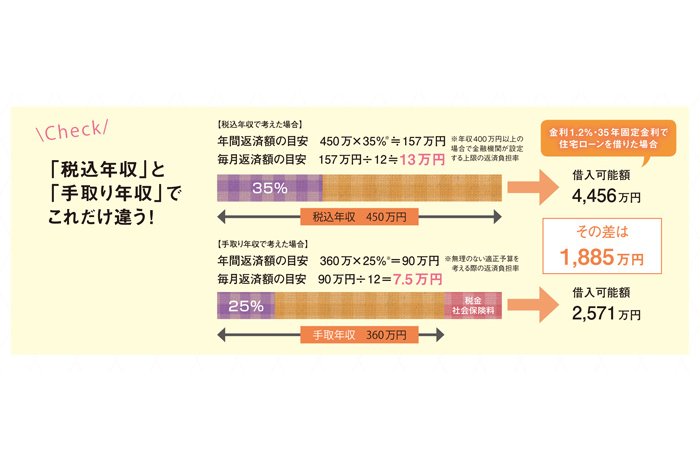

「年収計算」の落とし穴

金融機関が住宅ローンの貸出金額を考える際、一般的には税込年収をもとに計算する。けれど金融機関が貸してくれたからといって、それが返せる金額というわけではない。例えば、税込年収が450万円であれば、一般的な金額として手取り収入は360万円程度。借入額を税込年収450万円で計算した場合と、手取り年収360万円で計算した場合とでは、どれくらい借入金額が違うのか? 実は1885万円も差がある。この差が「借りられる金額」と「返せる金額」との違いになってくる。本当に無理のない予算を考えるには、「手取り年収」で計算するのが良い。

無理のない借入額の目安

「借りられる金額」ではなく「自分達がきちんと最後まで返していける金額」で考えると、借入額は「手取り年収」を基に「返済負担率20~25パーセント以内」にしよう。

その返済額をstep1でみた家計収支や生涯に渡る収入と支出のグラフに当てはめてみて、本当に無理がない返済計画になっているかどうかを確認することが大切。

無理のない適正予算

手取り年収の20~25パーセント以内

※手取り年収/税込年収-社会保険料-所得税-住民税+交通費

返済負担率とは?

「返済負担率(年収負担率)」とは、金融機関が住宅ローンを判断する基準のひとつ。金融機関によって異なるが、借り手の年収に合わせて30%~35%程度とされている。しかし、将来の生活を考えると無理は厳禁。25%以内がおすすめ。また、車のローンやキャッシングなど、その他のローンを組んでいる場合は住宅ローンの借入額も低くなるので、返済を済ませておくなど注意しよう。

借入可能額を 計算しよう

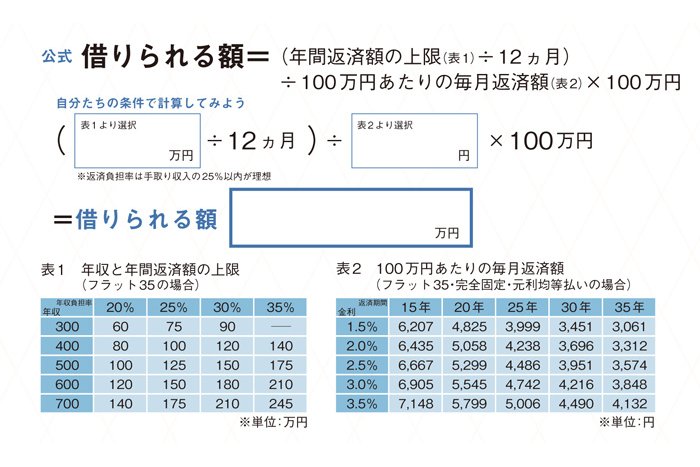

では借入可能額を計算してみよう。上図の公式を使って簡単に算出できる。

まずは「表1」から、自分たちの手取り年収をもとに該当する数字を選択。また表2より、現在の金利からの100万円あたりの毎月返済額をチェック。その二つを公式に当てはめて計算すると「本当に無理のない、借りられる額」がわかる。

step.3 「返せる額」から予算を考える

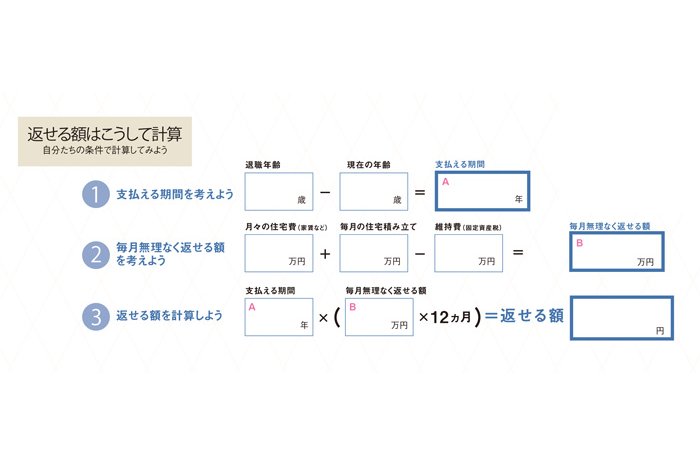

いくら借りられるかがわかったら、今度は自分たちが無理なく毎月払える額を計算してみよう。

「借りられる金額」と「実際に返せる金額」に開きがあると、破綻してしまう。上図の式で、返済できる金額を計算しよう。

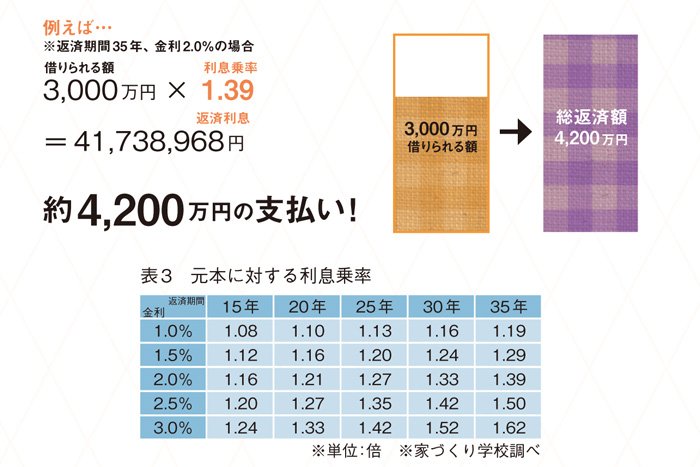

借入可能額を再チェックしよう

次に、step2で計算した「借りられる額」から「総返済額」を計算し、「返せる額」と比べてみよう。上記の表3から該当の数字を「借りられる額」にかけてみると、「総返済額」は簡単に計算できる。ポイントは「総返済額」を「返せる額」内におさめること。もしもオーバーしているなら、借入額を見直す必要あり。自分たちが安心できる「借入れ額」を導き出そう。

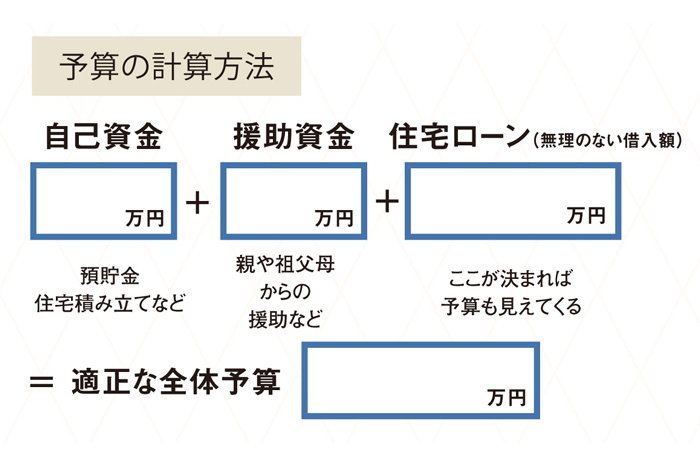

ここまでくると安心な予算が見える

予算は、自己資金と援助資金と住宅ローンの合計で計算できる。つまり住宅ローンの借入額が分かれば、予算も見えてくる。自分たちにとって適正な予算算出のゴールだ。

まとめ「資金計画」ではなく、「予算立て」から始めよう

まず「資金計画」と思われがちだが、見積もりに合わせて資金繰りを考える「資金計画」よりも、自分たちが支払える予算を考えていく「予算立て」の方が大切。事前に目安となる予算が分かれば、住宅会社決定の大きな判断材料になる。しっかり決めていこう。

参考ツール:住宅ローンシミュレーター(ステップハウス.JP)

月々返済できる金額から購入物件価格の目安を調べられる「借入額シミュレーター」と、物件の価格から月々の返済額の目安を調べられる「返済額シミュレーター」。計算の一助として活用してみて。

大きな金額になる家づくりの予算の検討は、自分達だけで考えていると不安になりがち。そんなあなたは「家づくり学校」を訪れてみて。アドバイザーが、充分なヒアリングとプロのアドバイスで、無理のない予算立てのサポートをしてくれる。

>>家づくり学校HP

人気のある記事

お洒落な家に似合うアイテム揃い 岡山市の家具・雑貨屋9選

家づくりコラム

施主に聞いた「これはやって良かった!」家づくりアイデア集

家づくりコラム

2019年版 ビフォーアフターで見るリフォーム実例

家づくり実例集

人気のある記事

お洒落な家に似合うアイテム揃い 岡山市の家具・雑貨屋9選

家づくりコラム

施主に聞いた「これはやって良かった!」家づくりアイデア集

家づくりコラム

2019年版 ビフォーアフターで見るリフォーム実例

家づくり実例集

和モダンから純和風まで 岡山で和を得意とする工務店8選

家づくり実例集